Por Martín Boerr

¿Qué se esconde detrás del brutal ajuste que llevó a la Argentina a lograr el primer superávit financiero (tras pagar intereses de deuda) desde el 2008, como anunció ayer el presidente Javier Milei?

¿Qué sector ganó, cuando casi todos los otros perdieron por el sinceramiento de la economía? ¿A qué sector benefician las medidas de los dos “ex Lobos de Wall Street” que acompañaban al presidente en la cadena nacional anoche?

Hace poco más de un mes se conocieron los datos oficiales que revelan que los bancos registraron en 2023 las mayores ganancias en 13 años, gracias a la fuerte devaluación que decidió el ministro de Economía, Luis Caputo, y que implementó junto a su ex socio y ahora titular del Banco Central, Santiago Bausili.

Las dos grandes figuras junto al presidente Milei en la cadena nacional de anoche en la que celebró el superávit primario y elogió el esfuerzo “heroico” que están haciendo millones de argentinos.

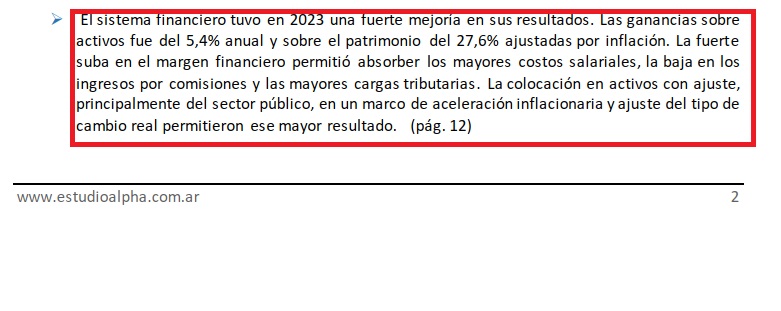

En su informe mensual sobre los bancos, el BCRA informó a principios de marzo que las ganancias del sistema financiero argentino fueron del 27,6% del Patrimonio Neto (ROA) o “las más altas en tres años”.

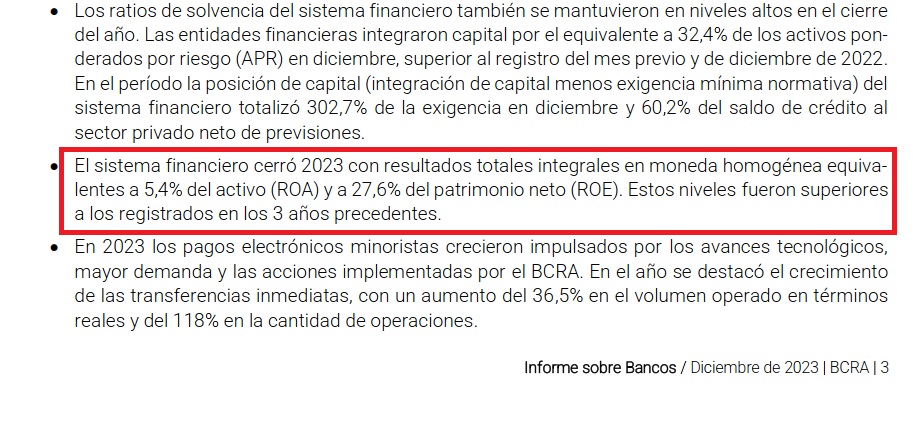

Para dimensionar mejor esos números y entender los tecnicismos, conviene tener en cuenta un informa de la consultora Econviews, que comparó los resultados de los últimos 10 años y concluyó que la banca no tenía semejantes ganancias desde 2013.

Es decir, cuando casi todos perdieron el sistema financiero no sólo no perdió, sino que logró obtener ganancias extraordinarias por una devaluación considerada la más alta de la historia entre las que implementó el Banco Central. Decidida por Luis “Toto” Caputo y Santiago Bausili, su ex socio hasta poco antes de asumir, y laderos anoche del Presidente.

¿Cómo lograron Caputo y Bausili que el sistema financiero ganara? Fundamentalmente gracias a la devalauación decidida por ellos dos el 13 de diciembre de 2023, apenas tres días después de asumido Milei. Esta medida generó una enorme transferencia de ingresos del Estado al sector financiero, mientras que disparó la inflación y la pobreza.

Milei destacó el superávit financiero “por primera vez desde 2008” y respaldó al equipo económico

El déficit y sus causas

Anoche Milei volvió a repetir que heredó un Estado con un déficit de 15 puntos del PBI, de los cuales 5 puntos son del Tesoro y los otros 10 (es decir, las 2 terceras partes del problema) los famosos “pasivos remunerados del Banco Central”.

Milei se refería con ese tecnicismo a las enormes transferencias al sistema financiero en concepto de intereses, que como señaló representan las dos terceras partes del problema del déficit y supuestamente eran “carne de motosierra” según la explicación del presidente Javier Milei en las escalinatas del Congreso cuando asumió.

Pero no fue así y la dupla Caputo-Bausili lograron que las medidas de recortes no afectaran a la banca.

Asi fue como el sistema financiero obtuvo estas ganancias por un único cliente: el Estado argentino. A los bancos no se les recortaron las transferencias desde el Estado, a pesar de que dichos giros representan 10 de los 15 puntos del déficit, el gran problema argentino según Milei.

El sistema financiero logró favorecerse con todas las medidas (devaluación y salto de la inflación). ¿Cómo?

Los bancos ganaron con dos grandes apuestas: Por un lado las Letras de Liquidez o Leliq y los Pases, que forman los famosos “pasivos remunerados” del Banco Central.

Pero sobre todo, ganaron comprando bonos del Tesoro emitidos por el entonces ministro Sergio Massa, que se colocaron ante la desesperación del Gobierno Nacional por “patear” el problema de un inminente default y posible Plan Bonex, para adelante.

Esos bonos se emitieron con una doble promesa: ajuste por inflación (ajuste CER) o ajuste por devaluación del tipo de cambio (dólar link). Lo que más les conviniera al sistema financiero, a pagar por el Gobierno que sucediera al de Alberto Fernández. Siempre y cuando no hubiera un Plan Bonex o algún tipo de programa de reestructuración compulsiva de esos compromisos.

Es por eso que fuerte devaluación decidida por el ministro Luis “Toto” Caputo el 13 de diciembre pasado, la mayor devaluación controlada (es decir, no impuesta por una corrida cambiaria) de la historia, que llevó el dólar de 366 a 800 pesos, terminó favoreciendo a la banca con ganancias extraordinarias.

A pesar de que Caputo en ningún momento en las entrevistas que suele conceder se refiere a las ganancias de los bancos y, fundamentalmente, a esas dos terceras partes del déficit que son los pasivos remunerados del Banco Central. Tampoco lo hace Bausili.

El rol de Luis “Toto” Caputo y su ex socio Santiago Bausili

Incluso Caputo admitió que la devaluación -que tanto pegó en el bolsillo de las familias- fue más alta que lo que se necesitaba, incluso, pero lo decidió así para “tener un colchón” de competitividad.

Ese “colchón de competitividad”, por un lado todos los economistas (incluido Domingo Cavallo) y el sector privado dicen que ya se perdió y que hace falta devaluar otra vez. O sea, no sirvió para casi nada. Pero si fue importante porque significó importantes ganancias para los bancos.

El otro rubro en donde los bancos ganaron fue con las colocaciones en Leliq (Letras de Liquidez) y Pases (préstamos a entre 1 y 7 días con el Banco Central).

Básicamente Caputo y Bausili, lograron rápidamente imponer en el nuevo gobierno la idea de que no era necesario un Plan Bonex, y que los bancos tenían que cobrar peso por peso sin que hubiera nuevas reprogramaciones, títulos u otras cuestiones que pudieran diferir el pago de los compromisos.

Aumentó el margen financiero

Gracias a esta decisión política, los bancos lograron agrandar el margen financiero, que es como se llama a la diferencia entre lo que pagan por intereses (a depósitos en Plazo Fijo, por ejemplo) y lo que perciben por la colocación de su dinero.

También hay que decir que la devaluación decidida por Sergio Massa el lunes posterior a las PASO les generó ganancias a los bancos.

Los datos de las ganancias de los bancos

Según el Informe sobre Bancos que publicó el BCRA a fines de febrero, el sistema financiero argentino registró ganancias de 27,6% del Patrimonio Neto en 2023.

El propio BCRA admitió en su informe que fueron “las mayores ganancias desde 2020”, cuando la banca empezó a ajustar sus balances por inflación.

Pero la consultora EconViews hizo el cálculo yendo más para atrás y determinó que las ganancias que registró el sistema financiero en 2023 fueron las mayores desde el año 2010.

Aquél fue el último año de “vacas gordas” del kirchnerismo, cuando la banca estaba volcada a financiar el auge del consumo que llevó a Cristina Kirchner a ganar su segundo mandato en 2011.

“Lo pudimos estimar tras establecer un parámetro para poder hacer comparables los resultados monetarios previos al ajuste por inflación con los posteriores”, explicó el economista Alejandro Giacoia, de EconViews en una nota publicada por el periodista especializado, Javier Blanco, en La Nación.

¿Qué se podría haber hecho?

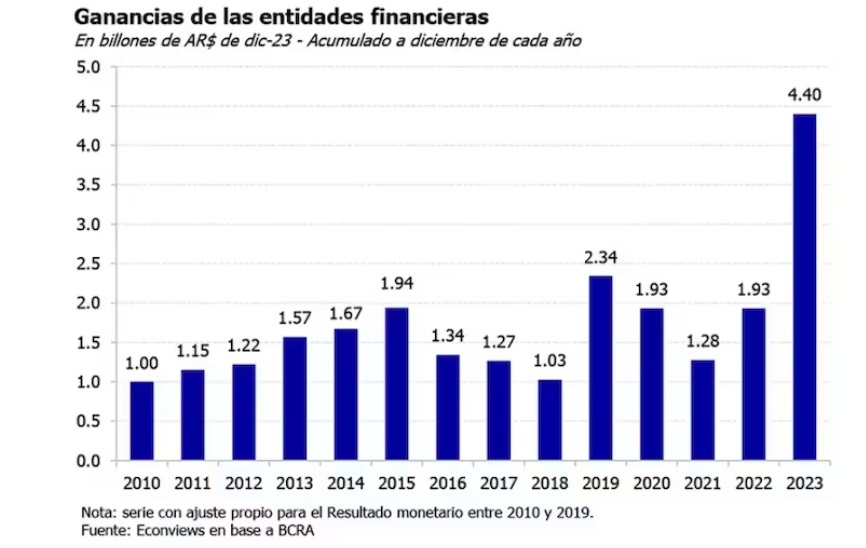

Para entender porque los bancos ganaron cuando casi todos los demás perdieron, hay que remontarse a la reunión que los principales ejecutivos de las finanzas tuvieron con Luis “Toto” Caputo el 24 de noviembre pasado en un salón del predio de la Rural en Palermo.

Caputo llegó a esa reunión no como ministro, ya que aún estaba pensando si iba a aceptar o no, y su aceptación, iba a depender del acuerdo o de la línea de trabajo que iba a consensuar con los representantes de la banca.

Es decir, llegó casi como otro banquero más, que había recibido el ofrecimiento de un Javier Milei desorientado todavía tras el triunfo en el balotaje, y que se dio cuenta casi inmediatamente que no podría gobernar con el grupito que lo rodeó hasta entonces (Carolina Píparo, Lila Lemoine, Ramiro Marra).

Caputo, con un gran poder para imponer su plan, ahí, supeditó la aceptación al cargo de Ministro de Economía (una verdadera “papa caliente” también hay que decirlo) a esa conversación que se celebró con los banqueros.

Estuvieron presentes en ese cónclave Javier Bolzico (Adeba), Jorge Brito (Macro), Fabián Kon (Galicia), Alejandro Butti (Santander), Martín Zarich (BBVA), Facundo Gómez Minujín (JP Morgan), Patricio Supervielle (Supervielle), Juan Nápoli (Valores) y Guillermo Laje (Banco Ciudad), entre otras figuras.

“Caputo se reunió con los banqueros y los banqueros salieron contentos”, dijo días después, Milei, en una entrevista con Luis Majul en el Hotel Libertador.

En esa reunión, Caputo se fue con el compromiso a la banca de que no iba a haber un Plan Bonex, que era lo que todo el mundo temía en la city porteña.

Es decir, una medida compulsiva por la cual el Estado iba a entregar papeles con vencimientos largos para retirar el famoso “pasivo remunerado del Banco Central”, por aquellos días también conocido como “la bola de Leliq”.

Hasta acá, los bancos venían participando del negocio de prestarle al Estado mientras que le retiraron el crédito al sector privado. El nerviosismo fue en aumento a medida que avanzó el cronograma electoral y quedó claro que algún tipo de medida fuerte iba a venir tras las elecciones, ganara quien ganara.

Si Javier Milei hubiera seguido con la lógica de que “no hay plata”, porque el Estado argentino está literalmente quebrado, algo que nadie discute, no pocos piensan que podría haber recortado también estos generosos rendimientos que no se tocaron y se reconocieron sin más.

No fue lo único, Caputo le puso el número a una devaluación feroz, que para las familias, los sectores vulnerables, significó pérdida, y para los bancos, resultó en ganancias extraordinarias.

Parte del problema: el déficit fiscal

Es importante entender, también, que los bancos con el negocio de las colocaciones en Leliq y Pases, se convirtieron en parte muy importante del gran problema de la Argentina: el déficit fiscal.

Javier Milei lo explicó mejor que nadie en las escalinatas del Congreso, cuando dio su discurso inaugural al asumir el 10 de diciembre. “Tenemos un problema de déficit de 15 puntos del PBI, 5 puntos es por el sector publico y 10 puntos por el déficit cuasi fiscal”, señaló.

10 de diciembre de 2023. Milei explica la raíz del problema, un déficit fiscal de 15 puntos del PBI, de los cuales 5 son del sector público (la Administración Pública en sus 3 poderes) y 10 al pasivo remunerado del Banco Central, el eufemismo para aludir al dinero que los bancos colocaron en el BCRA. Milei no promete soluciones mágicas, avisa que habrá ajuste de 5 puntos a la Administración Pública que no pagará el sector privado, promete. Y deja flotando la incertidumbre sobre como resolver la cuestión. Los bancos empezaron a hacer lobby para influir en la decisión en torno a esos pasivos, que representan dos terceras partes del problema (mirar los dos videos).

Es decir, los intereses que se pagaron a los bancos, representan dos terceras partes del problema, siendo el déficit del Gobierno Nacional apenas 1 tercera parte del gran drama argentino.

Aún así, los bancos, que se beneficiaron con la fiesta, no tuvieron que pagar su parte.

Plan B/ Informe Sobre Bancos (BCRA), Estudio ALPHA, Econviews, Javier Blanco (LN) 6-3-2024. Martin Boerr es director de Plan B y periodista especializado en economía, finanzas y empresas (La Nación, Bloomberg, Infobae, Radio América, etc). Plan B publicó este informe por primera vez el 6 de marzo y hoy lo vuelve a publicar agregando algunas consideraciones que realizó el presidente anoche en cadena nacional- 24-4-2024

![]()