Un déficit externo de bienes y servicios implica lisa y llanamente que salen más dólares de los que entran. Cuando hay falta de divisas, y más ante los abultados vencimientos en moneda extranjera, el país debe recurrir a sus reservas, buscar financiarse con deuda o apostar a la llegada de inversiones externas.

Para ello necesita, entre otras cosas, una baja del riesgo país, para apostar al “rolleo” de la deuda, algo que hoy luce muy difícil, o un ajuste en el tipo de cambio que hoy no lo permite el sistema de bandas. Por eso, los caminos parecen ir hacia un callejón sin salida.

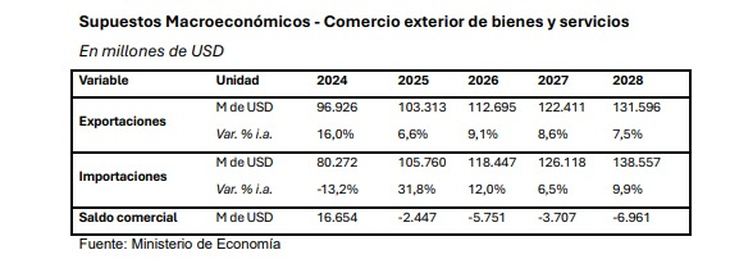

Para intentar destrabar las posibilidades, el diario Ámbito Financiero charló con Pedro Martínez Gerber, Economista Jefe en PxQ Consultora, quien opinó que “partiendo del supuesto de déficit comercial del Presupuesto, es necesario que del lado de la cuenta capital y financiera haya ingreso de divisas (sea por deuda pública/privada, IED o inversión de portafolio)”.

Para este experto, no parece compatible el déficit comercial con un mercado de deuda cerrado. “En otras palabras, este nivel de riesgo país no es compatible con un déficit comercial, dados los vencimientos del año que viene. A menos que estén pensando en una fuente alternativa de ingreso de divisas”, completó.

Fiorentin no descartó la posibilidad de que EEUU otorgue financiamiento directo, aunque aclaró que sería por montos moderados y con intereses elevados. Recordó, además, que el Gobierno proyecta un escenario más optimista que el actual: ‘En sus proyecciones todo eso tiene sentido, pero el problema es que si alguna de ellas falla -en particular la más delicada, que es la falta de divisas por riesgo país o un déficit comercial mayor al previsto-, el impacto se traslada en cadena al resto, como un efecto dominó”.

Guido Zack, director de Economía de Fundar, considera que para entender la situación actual es necesario repasar primero cómo se llegó a este punto. Para este experto, el plan económico sentó algunas bases importantes como el equilibrio presupuestario y la interrupción del financiamiento monetario al Tesoro. Pero, en abril de este año, el Gobierno planeó el sistema de flotación entre bandas y el relajamiento del cepo aunque, según advierte Zack, ahora surge la discusión de si se hizo con un tipo de cambio muy bajo.

“No se notó al principio porque vino el acuerdo con el FMI y los u$s12.000 millones y además porque era plena temporada de cosecha”, recordó y agregó: “Terminada la liquidación junto con el error no forzado de la eliminación de las LEFIs se generó un cóctel para que el tipo de cambio pase de estar por debajo del promedio de las bandas a estar por encima del promedio de las bandas. Y después del revés electoral ya pegado a la banda superior”.

Este escenario agravó la escasez de dólares, dificultando la acumulación de reservas y generando déficit en la cuenta corriente estructural. El Gobierno intentó mantener un tipo de cambio bajo para contener la inflación y sostener la economía, pero no acumuló reservas durante los momentos de abundancia de dólares, remarcó Zack. Ahora, “el mercado financiero desconfía de la capacidad del Estado argentino para cumplir sus compromisos y le cerró el financiamiento, lo que profundizó la crisis, completó.

“Esto derivó en un problema de reservas y en un escenario en donde la economía necesita financiamiento externo, que hoy difícilmente llega”, describió. En el corto plazo, el desafío será administrar las reservas en un contexto electoral, con riesgo de gastar los dólares existentes en intento de estabilizar el mercado, sin una estrategia clara a largo plazo. Para finalizar, las voces coinciden en que la imposibilidad de acceder a financiamiento confiable en el mercado internacional constituye hoy un serio escollo para el Gobierno, que necesita dólares frescos para sostener su financiamiento.

Plan B/ Ambito Financiero / 16-9-2025